個人投資や資産形成を支える制度として活用している人も多い「NISA」。NISAとは個人投資家向けの少額投資非課税制度のこと。

非課税、つまり確定申告が不要なのが特徴です。

この記事ではNISA投資の基礎知識を解説します。

NISAは確定申告不要

まずこの記事の本題。「NISAに確定申告は必要なのか」。

結論からいうと、NISA取引で利益が出ても、原則、確定申告の必要はありません。

ただし確定申告が必要となるケースもあります。後ほど詳しく紹介しますが、「株式数比例配分方式」以外でETFの分配金を受け取る場合や非課税期間が終了し課税口座へ払出す場合など、確定申告が必要となるケースもありますので注意が必要です。

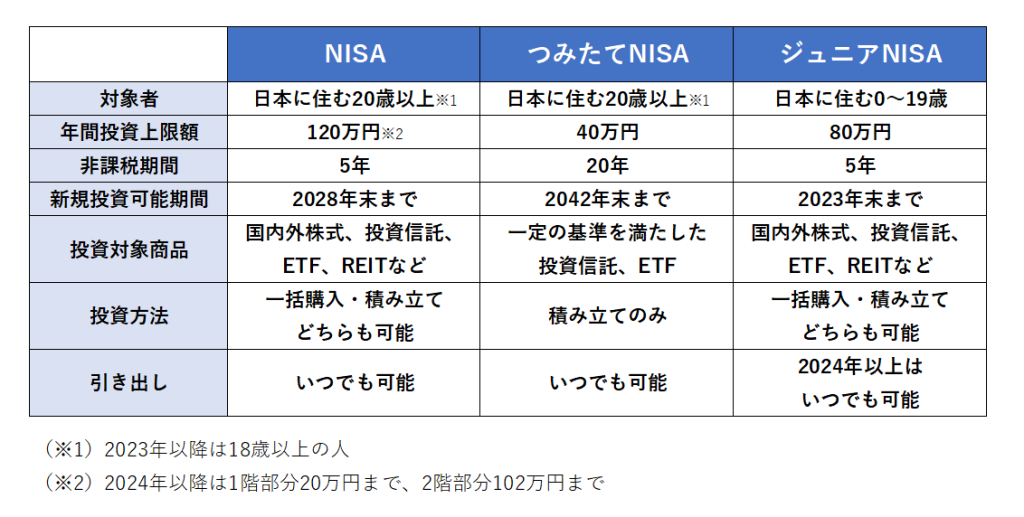

3種類のNISA

NISAには、NISA・つみたてNISA・ジュニアNISAの3種類があります。

それぞれ非課税投資枠や投資可能期間が異なるので、まずはそれぞれの特徴を見ていきましょう。

NISA

NISAは、1年間の非課税枠が120万円、非課税期間は最長5年です。

投資対象となる商品は投資信託のほか、株式、ETF、REITと幅広く、さまざまな投資が行えます。

つみたてNISA

つみたてNISAは、1年間の非課税枠が40万円ですが、非課税期間は最長20年。毎月少額から投資を始めることができます。

投資対象商品はNISAほどの自由度はありません。

ジュニアNISA

ジュニアNISAは、未成年者向けの税制優遇措置です。保護者など運用管理者が必要で、払出しが制限されています。

1年間の非課税枠は80万円、非課税期間は最長5年。子どもの教育費の積立などでよく利用されています。

ジュニアNISAは、2023年末に制度の廃止が決まっているため、新規で投資できるのはあと数年間です。

NISAとつみたてNISAの注意点

NISAは1人1口座しか持てないため、NISAとつみたてNISAを併用することはできません。

どちらが自分に向いているかを考えてセレクトしましょう。自分の好きなタイミングで商品を買い付けたいという場合はNISAを、少額からコツコツ資産形成をしたいと考えている人はつみたてNISAが向いているでしょう。

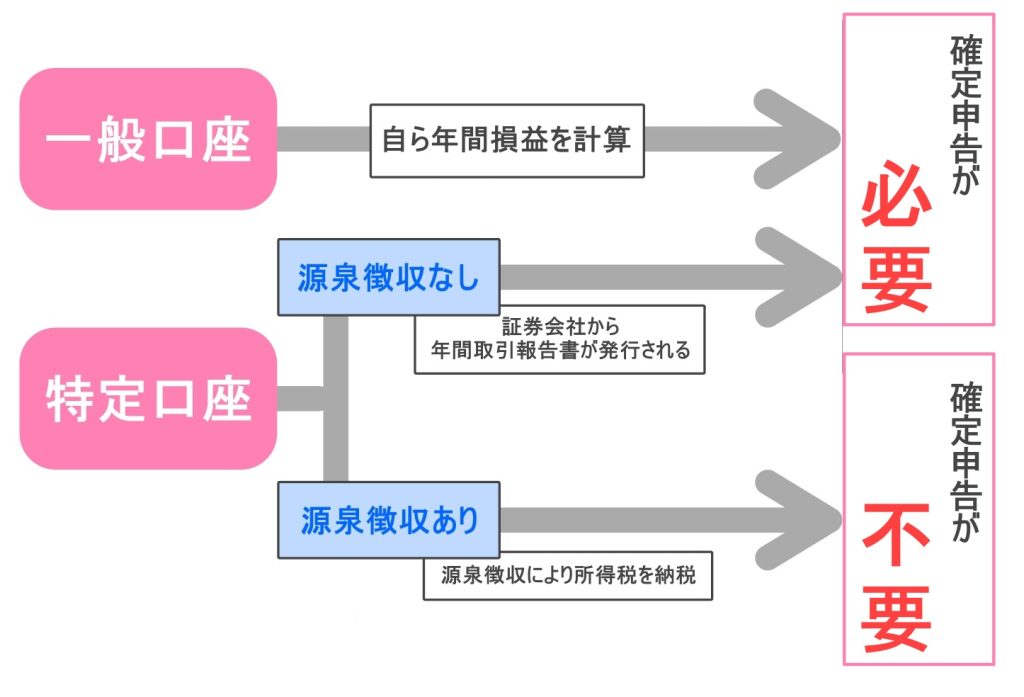

証券口座によって異なる確定申告の要不要

先述のとおり、NISAは基本的に確定申告が不要。しかし一部確定申告が必要となるケースがあります。

それは利用している口座によって、確定申告の要不要が異なるのです。

金融取引ができる口座は、一般口座、特定口座(源泉徴収なし)、特定口座(源泉徴収あり)があります。

原則、確定申告が不要になる口座は特定口座(源泉徴収あり)。

ただし投資で損失が出た場合、確定申告をすることで利益から損失を差引くことができる損益通算ができるので、確定申告をしたほうがいいケースもあります。

ただし投資で損失が出た場合、確定申告をすることで利益から損失を差引くことができる損益通算ができるので、確定申告をしたほうがいいケースもあります。

2024年からNISAのしくみが変わる

NISA制度は、2024年に大きく変わります。

とはいえ、つみたてNISAは投資可能期間が2037年から2042年に延長するだけで大きな変更はありません。

大幅に変わるのはNISAです。

まず投資できる期間が5年延長され、2028年まで投資することが可能となります。

そして新NISAは2階建ての制度に変更。

1階が現在のつみたてNISAと似た積立方式で毎年20万円まで、2階が現在のNISAの部分を引き継いだ方式で毎年102万円まで。

NISA口座を利用するには、原則1階のつみたてNISAに相応する部分を利用しなければ2階部分の枠を利用できないしくみになります。そのためこれまで同時に利用できなかった2つの制度が、今度は2階部分を利用するために同時利用しなければならなくなりました。

なお1階部分の積立は、NISAの非課税期間終了後つみたてNISAに移行することができます。

そして2024年、ジュニアNISAは終了。2023年までは新規口座開設は可能で、2024年からは払出しの制限が解除されます。

まとめ

- NISAは原則確定申告が不要

- NISA・つみたてNISA・ジュニアNISAの3種類

- 2024年からNISAのしくみが変わる

少額投資非課税制度「NISA」は、原則、確定申告は不要。

初心者にオススメの投資方法です。非課税のメリットを活かして投資にチャレンジしてみてはいかがですか。

DFE OFFICIAL BLOG

DFE OFFICIAL BLOG

のメリットとデメト】.png)